Por qué y para qué una YPF del Estado

Mientras se aguarda una definición del Gobierno, un enfoque diferente de abordaje al que suelen difundir los ex secretarios de Energía que privatizaron el sector indica las razones por las que es válido el actual debate. Un recorrido al tema en seis interrogantes.

Producción: Raúl Dellatorre

- ¿Por qué debería considerar Argentina al petróleo y al gas como recursos estratégicos de interés nacional y no commodities de libre disponibilidad de quien lo extrae? ¿No es esta última alternativa más atractiva para los inversores extranjeros?

El comportamiento observado por las empresas privadas energéticas en el país, a partir de la desregulación y privatización de los hidrocarburos, ha sido privilegiar la maximización de ganancias en el corto plazo y la remisión de las utilidades al exterior. Estos conceptos son contradictorios con la necesidad del país de contar con disponibilidad y producción de energía suficiente para garantizar el de- sarrollo del aparato productivo, a un costo que asegure las ventajas competitivas, en el mercado interno y en el exterior, de los productos elaborados en el país. El cumplimiento de estos objetivos nacionales demanda una planificación de largo plazo que considere la explotación racional de recursos, la búsqueda de nuevas fuentes de energía y asegure la disponibilidad a futuro. De allí que, según los especialistas consultados, sea imprescindible la consideración de los hidrocarburos como recurso estratégico de interés nacional y no un bien libre de mercado.

- ¿Esto implica excluir a la empresa privada de la actividad de extracción de hidrocarburos?

No. Aunque en orden al criterio anterior de dar prioridad a los objetivos nacionales en materia energética, las empresas privadas que participen en la actividad deberían quedar encauzadas en los lineamientos que establezca la planificación estatal para el logro de aquellos objetivos. Esto puede significar la obligación de asociarse al Estado en cada explotación, con la posibilidad de que la operación técnica quede en manos del privado pero bajo control de la explotación y del destino del recurso en manos del Estado. Este es el modelo que se aplica, por ejemplo, en Venezuela (Pdvsa) y Brasil (Petrobras).

- ¿Por qué YPF debería volver al Estado?

Porque desde que el Estado perdió el control de la empresa ha dejado de cumplir con todos los objetivos estratégicos mencionados. Desde su creación (1922) hasta que se inició el proceso de desregulación y privatización (1992), YPF expandió la producción y oferta de energía en todas sus formas, brindó energía abundante y barata, desarrolló un aparato productivo industrial y tecnológico de gran importancia a nivel regional y fue la responsable de descubrir y desarrollar prácticamente todas las áreas petrolíferas hoy en producción. Actuaba como empresa testigo en todas las etapas de la producción y coordinaba, junto a las empresas estatales de generación y distribución eléctrica, y distribución de gas, el conjunto de recursos energéticos para asegurar precios y abastecimiento. En materia de combustibles, regulaba la compra y cuotas de producción asignadas a cada refinería a través de una “mesa de crudos” que garantizaba, también en este caso, precios y abastecimiento en cada etapa. Si bien buena parte de estas tareas podrían ser asignadas a otros organismos, teniendo en cuenta que los hidrocarburos satisfacen casi el 90 por ciento de las necesidades energéticas de la economía nacional e YPF es el principal operador integrado del sector (34 por ciento de la extracción de petróleo y 23 por ciento de la del gas natural, a diciembre de 2011; 51,7 por ciento de la capacidad instalada de refinación de crudo y 55,2 de la oferta de combustibles líquidos de producción nacional), para muchos especialistas es una herramienta imprescindible para cumplir los objetivos de política nacional expresados más arriba.

- Frente a tantos vaivenes en la Bolsa desde enero a esta parte, ¿cuál es el precio al que debería negociarse una eventual compra de YPF?

El precio bursátil de YPF es una ecuación con un muy alto componente especulativo. La parte del capital que se opera o “flota” en el mercado es minoritaria y muy poco representativa del valor de la empresa. El 57,5 por ciento de YPF está en manos de Repsol y el 25,5 por ciento en el Grupo Petersen (familia Eskenazi), con lo cual el capital “flotante” es de alrededor del 17 por ciento. De esta porción, sólo una parte ínfima se ofrece a diario en el mercado, porque la mayoría de ese 17 está en manos de inversores particulares o institucionales (fondos bancarios, carteras de ahorristas) de poca movilidad, es decir que no los compran y venden a diario.

YPF es un papel de los denominados de “baja liquidez”, de pocas operaciones regularmente. Sin embargo, ante la disputa con el Gobierno y la ola de rumores, la acción adquirió un alto vuelo especulativo a diario, con operatoria no siempre transparente y movimientos carentes de lógica. Rumores de “intervención” o “expropiación” han provocado, por ejemplo, fuertes bajas (29 de febrero, 15 por ciento) o fuertes alzas (último jueves, 7,4 por ciento) en días diferentes y ante presunciones similares (sendos anuncios que se suponía iba a hacer la presidenta de la Nación en las horas siguientes). El “precio de mercado”, en estas condiciones, pasó de unos 16 mil millones de dólares el año pasado a menos de 9000 millones esta semana, pero los acontecimientos de estos días vuelven a demostrar que una y otra punta pueden representar, ambos, una ficción manejada por especuladores que sacan partida del desconcierto, tanto cuando sube como cuando baja la acción.

- Entonces, ¿cuál es el valor de referencia que debería tomarse para YPF?

De acuerdo con los estados contables de la empresa al 31 de diciembre de 2011, el patrimonio neto de la empresa (activos totales menos pasivos totales) es de 18.375 millones de pesos. A cotización actual (4,40 pesos por dólar) equivaldrían a 4176 millones de dólares. Sobre esa base, una negociación entre el gobierno nacional y los accionistas principales (en este caso, Repsol y Grupo Petersen) debería tomar en cuenta los pasivos ambientales no contabilizados (daños al medio ambiente en zonas de producción o transporte) e incumplimientos en los que pueda haber incurrido la empresa y puedan ser considerados, en consecuencia, como “pasivos contingentes” (reclamables por la parte afectada).

- YPF no implica un doble costo para el Estado, ya que al pago de las acciones se debe sumar las inversiones necesarias que la empresa en manos privadas no hizo? ¿No sería más conveniente crear una nueva empresa y arrancar de cero?

La respuesta que dan los analistas en ambos casos es que no. Con YPF se parte de una situación de posición dominante real, porque tiene instalaciones y capacidad productiva y de distribución en toda la cadena, desde el pozo (equipos de perforación y otros servicios) hasta la red de estaciones de servicio, pasando por las refinerías, oleoductos y flota de transporte, aunque no se tome en cuenta los yacimientos, que son de propiedad pública. Empezar de cero supondría hacer toda esa enorme inversión. Por otro lado, ajustar los números a partir del “valor de libros” y no respecto de un ficticio valor de mercado implica dejar margen para las inversiones más urgentes. Además, la existencia de una empresa estatal supondría la posibilidad de asociarse con otras firmas privadas, lo que atraería capitales privados que hoy no acceden por la posición dominante de la YPF privada en el área.

Quienes sostienen que un esquema de empresa estatal fuerte y un programa energético nacional de largo plazo serían más atractivos para el capital privado productivo que el esquema actual (que atrae fundamentalmente a capitales financieros especulativos al mercado petrolero), aportan el siguiente dato como argumento: durante el período 2004 a 2011, las obras en infraestructura energética concluidas insumieron una inversión de 73.540 millones de pesos, gestionadas por el Ministerio de Planificación. El 74 por ciento correspondió a inversiones públicas, el resto fueron mixtas o privadas. Actualmente se encuentran en ejecución obras en el mismo rubro que representan inversiones por 52.360 millones de pesos, mayoritariamente con aportes públicos. Estas cifras evidenciarían que el Estado tiene la capacidad de llevar adelante y gestionar las inversiones necesarias en el upstream (exploración y explotación) y en el downstream (refinación y comercialización) para poner en marcha de inmediato el proceso de recuperación y dinamización del sector.

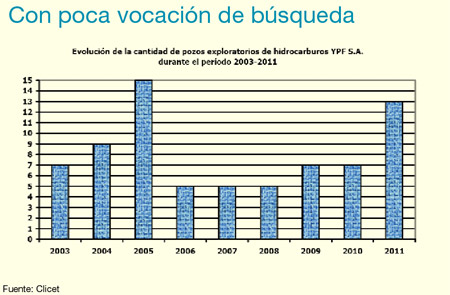

Informes y estadísticas: Centro Latinoamericano de Investigaciones Científicas y Técnicas (Clicet).

Director: Ricardo De Dicco.

0 comentarios:

Publicar un comentario